みなさんはAI(人工知能)に点数をつけられたことはありますか?

ルンバやペッパー君など、私たちの生活をどんどん便利にしてくれているAI。

ついに、お金を借りるときの審査にもAIが導入されるようになりました。

AI審査を行う消費者金融の名は「J.Score(ジェイスコア)」。

今回は、そんなJ.Score(ジェイスコア)の「審査」に焦点をあてて、徹底解説していきます!

J.Score(ジェイスコア)のAIスコア・レンディングとは

J.Score(ジェイスコア)は、2016年にみずほ銀行とソフトバンクが共同で設立した合弁会社です。

両社の社長による共同記者会見が開かれたことからも、その熱量の高さがうかがえます。

J.Score(ジェイスコア)はカンタンに言ってしまうと、

「お金を貸すサービスのノウハウ」

と、

「AI技術を活用するノウハウ」

を融合させた個人向け融資サービス「AIスコア・レンディング」をメインに取り扱う、新しい消費者金融。

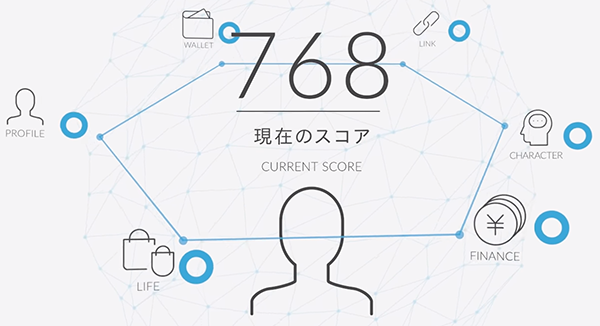

AIスコア・レンディングは、そのサービス名のとおり、AIが審査して算出する点数「AIスコア」を審査基準のひとつとしていることが最大の特徴と言えます。

J.Score(ジェイスコア)では、仮審査の申し込み前にAIによる審査「AIスコア診断」を受けることができます。

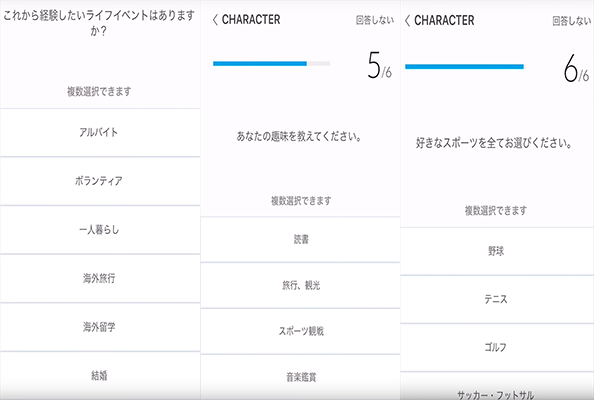

AIスコア診断では、職業や年収など一般的な借入審査でされる質問だけでなく、趣味や嗜好など、さまざまな質問がAIから投げかけられるんです。

(上の画像は、趣味に関する質問の一部です)

他にも「お金の使い方」や「物事の考え方」に関する質問もあり、その数は合計150を超えます。

AIは、その質問への回答を頼りにあなたの現在の「信用力」を評価し、そこに将来の「可能性」まで加味して数値化します。

これが、J.Score(ジェイスコア)独自の審査基準であるAIスコアです。

(全ての質問に答える必要はありませんが、多く答えるほどAIスコアのスコアアップにつながりやすいです)

「将来の可能性まで加味して数値化した信用力を用いる」

これこそが、審査においてJ.Score(ジェイスコア)が他の消費者金融と一線を画す、明確な違いと言えるでしょう。

従来の審査では、いくつかの項目について、現在時点での情報をもとに信用力を評価していました。

なので、社会経験の浅い若者や年収が上がる前のサラリーマンは、充分な信用力がないと判断され、審査落ちになることもしばしば。

未熟な時期こそ、お金を借りたいシーンは多いのに、

・少ししか借りられない

・高い金利でしか借りられない

・そもそも全く借りられない

という状況に悩まされる人もたくさん出てきてしまいます。

∨

しかしJ.Score(ジェイスコア)では、これまで重要視されなかった情報をAIに分析してもらうことで、信用力に変えることが可能。

・年収が低いのに驚きの金利で借りられた

・夢を追ってバイト中だけど借りられた

そんな確率を高めることができるんです。

J.Score(ジェイスコア)の審査から利用開始の流れ

店舗がなく、すべての手続きがネットで完結するJ.Score(ジェイスコア)。

申し込みから契約までがどのように進んでいくのか、流れを見ていきましょう。

流れの概要

J.Score(ジェイスコア)のおおまかな利用の流れは以下のようになっています。

1.公式サイトから申し込み

2.仮審査

3.書類提出

4.本審査

5.契約(借入れ開始)

仮審査以降の流れはこのあと詳しく説明するとして、まずは2種類の申し込み方法からチェックしていきましょう。

J.Score(ジェイスコア)の申し込み方法には、

②AIスコアを算出せずにいきなり申し込む(上記1から)

以上の2種類があります。

おすすめは①の方法。

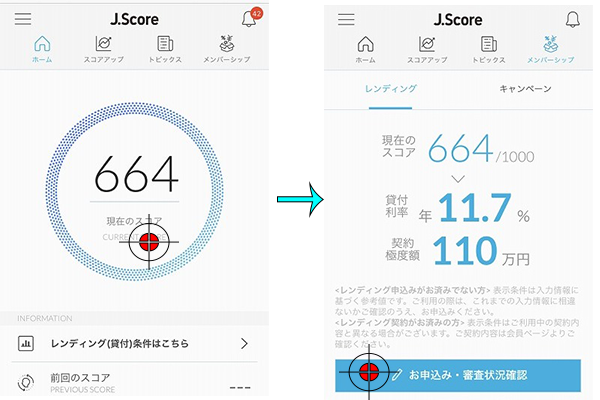

なぜならAIスコアを算出することで、あらかじめ金利や限度額がどのくらいになるかの目安を知ることができるからです。

AI審査は何度でも無料で受けることができ、信用情報機関に記録されることもないので安心。

AIスコアが600を超えていれば、AIスコア・レンディングへの申し込みが可能となり、信用情報のチェックも含めた仮審査に進むことになります。

一方、②の申し込み方法は、AIスコアが600に満たない人でもAIスコア・レンディングの仮審査にトライできます。

しかし、参考数値であるAIスコアがないので、金利や限度額の目安をあらかじめ知ることはできず。

これでは一般的な金融機関の審査と同じパターンであり、せっかくのJ.Score(ジェイスコア)のメリットが享受できませんね。

また、審査落ちとなれば信用情報機関にその情報が載ってしまうことになるので、ぶっつけ本番というイメージとなります。

・質問に答える時間、気力がない

というわけでもない限り、まずはノーリスクのAIスコア診断を受けて、審査結果を占ってみるのがよいでしょう。

仮審査

AIスコアや入力情報を元に仮審査が行われます。

住所や氏名、勤務先などを入力する箇所がありますから、入力間違いのないように注意してください。

仮審査開始後、基本的にはすぐに仮審査の結果がメールにて通知されます。

(最短30秒、長くても数時間程度)

なお、AIの審査では確認できない信用情報の照会もこのタイミングで行われます。

信用情報にキズがあれば、たとえAIスコアが600を超えていても審査落ちになることもあるので注意しましょう。

書類提出

無事に仮審査に通過できたら、今度は書類提出を行います。

必要な書類は、

2.収入証明書類

です。

本人確認書類は運転免許証を用意しましょう。

運転免許証がない場合、有効期限内の健康保険証、パスポート、個人番号カードを。

いずれも、氏名、住所、生年月日が記載されている必要があります。

また、学生であれば学生証、

外国人であれば、在留カードまたは特別永住者証明書なども必要となりますから、併せて準備しましょう。

収入証明書類としては、以下のいずれかの提出が求められます。

・確定申告書

・住民税決定通知書、納税通知書

・確定申告書

・所得(課税)証明書

・給与明細書

なお、必要書類は写真撮影のうえPCやスマホから簡単にアップロードが可能です。

本審査

書類提出が終わったら、いよいよ本審査へと進んでいきます。

提出した書類が確認されると、勤務先に在籍確認の電話が入ります。

在籍確認の電話が勤務先に入ると聞くと「職場にお金を借りることがバレるのではないか」と不安に思う人も多いと思いますが、心配はいりません。

J.Score(ジェイスコア)からの在籍確認の電話は、「担当者の個人名」でかかってきます。

個人名というのは、例えば山田さんという人が担当だったら、

「山田と申しますが、○○さんいらっしゃいますか?」

という形でかかって来るということです。

「J.Score(ジェイスコア)の山田と申しますが」などと社名を名乗ることはないので安心してください。

自分で電話を取れなかった場合も、電話を取った人が「個人的な知り合いかな?」と感じる程度で済むでしょう。

これについての詳細は、J.Score(ジェイスコア)の在籍確認の記事をご覧ください。

書類確認や在籍確認が終わると、本審査結果がメールで通知されます。

申し込みの時間帯、曜日などにもよりますが、J.Score(ジェイスコア)は基本的には最短30分で審査結果がメールで届くと公表しています。

ただし、混み合っている場合にはもっと時間がかかる可能性があると思っておきましょう。

3時間程度は余裕を見ておくとよいかもしれません。

契約

本審査に通過をしたら、あとはPCやスマホで契約を行うだけです。

スマホからの場合、ログインをして画面の内容に従って手続きを進めていくだけなのでとても簡単。

最初にAIスコアが表示されている部分をタップしたら、あとは画面が変わるごとに青いボタンの部分をタップすると契約が進んでいきます。

∨

契約手続きのなかで「限度額(契約額)」や「振り込み口座」を登録。

限度額は、J.Score(ジェイスコア)が認めた「極度額(契約可能額)」の範囲内で、自分で決められます。

言い換えるなら、

「そんなに借りないので50万円でいいです」が限度額(契約額)、

「今回はとりあえず10万円借りたいです」が借入額、

という感じです。

なので、借りすぎが心配な人は、限度額は控えめにしておくと安心です。

限度額によって返済の回数なども変化するため、その点も考慮して決めると良いでしょう。

その場で借り入れまで行いたい場合には、借入金額を入力する画面に希望の借入額を入力しましょう。

契約を進めていくとPDFで契約書が発行され、契約手続きが完了となります。

J.Score(ジェイスコア)の審査に落ちる理由

J.Score(ジェイスコア)の利用の流れを確認しましたが、仮審査と本審査、少なくとも2つの審査に通過しなければ、利用することはできません。

ここからは、J.Score(ジェイスコア)の審査に落ちる理由を見ていきましょう。

J.Score(ジェイスコア)のAIスコアの上限は1000であり、AIスコア・レンディングの利用には600以上のスコアが必要です。

ですからAIスコアが600に満たない人は、例えるならAI審査落ちという状況であり、AIスコア・レンディングの仮審査に申し込むことができません。

しかし、一度AIスコア診断をやってみてスコアが600に満たなかったという人も、諦めてしまうのはまだ早いです。

より質問のに答えてスコアアップを図ることで600を超える可能性もあるので、諦めずに挑戦してみましょう。

先ほども少しお話した通り、AIスコアを出しただけでは信用情報に影響はありません。

AIスコア診断でスコアが600を超えており、属性が良く年収も高いから自分は絶対に審査に通るだろう……そう思っていても、審査に落ちることがあります。

その理由のひとつが、「信用情報に傷があるから」です。

「信用情報」とはクレジットヒストリーのことで、ローン審査の際には必ず参照されます。

また、「傷」というのは異動情報のことで、具体的にはカードローンやクレジットカードなどの返済に長期の遅れがあったり、債務整理(自己破産や任意整理など)をしていたりといった記録が、信用情報機関に残っていることを指します。

J.Score(ジェイスコア)が加盟している信用情報機関はCICとJICCで、CICの場合、返済の遅れが異動情報として登録されてしまうのは返済の遅れが61日以上または3ヶ月以上のとき。

つまり、2~3ヶ月を超えて借金の返済が滞ってしまった人は、信用情報に傷ができていると思っておきましょう。

ちなみに、信用情報に傷がある状態(異動情報が登録されている状態)のことを、一般的に「ブラック」「ブラックリスト」などと呼ぶことが多いです。

「異動」ではなく「ブラック」のほうが、一般的になじみが深い言葉かもしれません。

J.Score(ジェイスコア)がCIC、JICCに加盟していることを考えると、CICやJICCに加盟している金融機関で返済の遅れがある場合には、J.Score(ジェイスコア)の審査に通るのは難しいでしょう。

信用情報の傷を治す方法としては、まずは消毒。

これ以上キズが深くなる前に滞納を解消してしまいましょう。

消毒が完了してからも、傷が癒えるまでにはしばらく時間がかかります。

目安としては、5年。長いですね……。

ブラック解消にはとても長い時間がかかってしまうので、まずはブラックにならないこと、なってしまったら一刻も早い治療に取りかかることを心がけてください。

冒頭でお話したようにJ.Score(ジェイスコア)は、みずほ銀行とソフトバンクが共同で設立した会社。

そのため、みずほ銀行のローンなどでの返済トラブルの情報は、J.Score(ジェイスコア)の審査時にも影響することが十分に考えられます。

みずほ銀行で返済のトラブルがある人は、J.Score(ジェイスコア)の審査に通過するのはまず無理だと思っておきましょう。

みずほ銀行と関りがあり、金利も低いJ.Score(ジェイスコア)なので、AIスコア・レンディングは銀行のローンだと思っている人が、一定数いるようです。

しかし、こちらも冒頭で触れたとおり、J.Score(ジェイスコア)は貸金業者、つまり消費者金融に分類される金融機関となります。

そのため、すでに他社で年収の3分の1に近い借り入れをしている場合には、総量規制に引っかかる危険があります。

J.Score(ジェイスコア)の申し込み時には、いま借り入れているお金の総額を考慮し、総量規制に引っ掛からないかどうかチェックしてください。

可能な限り金額を減らしてからJ.Score(ジェイスコア)の審査にチャレンジした方が安全です。

なお、住宅ローンや自動車ローンなどは総量規制の対象外なので、ここでは考慮に入れなくて大丈夫です。

しかし、このあと説明する「返済比率」とは深く関わるので、油断しないようにしてくださいね。

審査に通過するために嘘の情報を入力したり、入力ミスしてしまったり……。

それらが原因で審査落ちする人が、必ず出てきます。

特にJ.Score(ジェイスコア)では、AIスコアを算出するときの審査でウソや見栄を張った回答をして、なんとか600超えを目指そうとする人が多いです。

しかし、J.Score(ジェイスコア)のAIは高性能。

個人的な実験として、数分後に回答を変更したみたところ、見事に嘘を見抜かれてAIスコアを下げられたことがあります。

審査に受かりたい、自分を良く見せたいからといって嘘の情報を入力してしまうのはかえって逆効果ですから、絶対にやめましょう。

もちろん、悪気のない入力ミスにも注意してくださいね!

返済比率とは、年収に占める一年間の借金返済の金額の割合のこと。

ローンを利用する時には、返済比率も考えて計画的に借り入れを行う必要があります。

年収に対して年間の返済額が多くの割合を占めてしまうと、どうしてもJ.Score(ジェイスコア)の審査に落ちやすくなります。

そのため、返済比率は30%くらい、どんなに多くても40%くらいまでにとどめるように意識すると良いでしょう。

ちなみに、年収が250万円の人の場合、返済比率30%だと75万円、返済比率40%だと100万円となります。(元金+利息の金額)

審査に通過するためにも、返済が滞らないようにするためにも、返済比率が高くなりすぎないような計画的な利用をしましょう。

AIスコア・レンディングのメリット・デメリット

J.Score(ジェイスコア)のAIスコア・レンディングにはどのようなメリットやデメリットがあるのでしょうか。

それぞれ3つずつ挙げてみたので、詳しく見ていくことにしましょう。

メリット

これまでの常識を覆す金利

この金利は一般的な銀行カードローンよりも低い金利です。

通常、消費者金融では上限金利が年18%程度のところが多いので、J.Score(ジェイスコア)の金利はかなり低いと言えるでしょう。

同じ金額を借りるなら当然、金利が低い方が良いですし、銀行をもしのぐ消費者金融という点はJ.Score(ジェイスコア)を利用するうえでの最大のメリットと言えるでしょう。

また、みずほ銀行、ソフトバンクまたはワイモバイル、Yahoo!Japanのユーザーなら、連携をすることによってそれぞれ金利が年0.1%お得になるというメリットも。

ちなみに下限金利の年0.8%は、これら3社と情報連携をしていて、年収などが一定の条件を満たしている場合にのみ適用される金利となります。

申し込みがスマホやPCで完結

必要書類の提出も写真をアップロードすることで簡単にできますし、自動契約機や店舗などに出向く手間もありません。

そのうえ、借入や返済もスマホ、パソコンのみで全て完結する点もメリットと言えるでしょう。

事前に借入条件の目安がわかる

一般的なカードローンでは、どのくらいの金額を借りられるかは審査をしてみないと分からないことが多いので、これはJ.Score(ジェイスコア)ならではのメリットと言えるでしょう。

デメリット

日曜・祝日は即日融資が受けられない

これは裏を返せば、「日曜祝日は即日融資が受けられない」ということ。

日曜祝日も自動契約機などで即日融資を受けられる消費者金融などもあることを考えると、この点はデメリットと言えるかもしれません。

ちなみに、借入だけに関して言えば、

土曜日の8時~21時40分まで、

日曜日の9時~16時40分までの受付なら即時、

土曜日の0時~8時、

日曜日の0時~9時の受付なら、当日9時に振り込みが実施されます。

つまり、時間帯によっては土日の借り入れが可能ということ。

新規契約の場合には日曜の即日融資は受けられませんが、すでに契約が完了いれば土日に借り入れをすることができるのです。

借り入れに上限がある

つまり、借り入れできる金額に上限があるということになります。

自分の年収の3分の1以上の金額を借りたい人にとっては、この点もデメリットとなるかもしれません。

しかし、年収の30%を超えた借金は危険であり、場合によっては返済ができずにブラックの状態になってしまうことも。

J.Score(ジェイスコア)の返済に充てるために他社から借り入れを重ね、多重債務に陥ってしまう危険すらあります。

そう考えれば、借りすぎることがないJ.Score(ジェイスコア)はむしろ安全です。

多くの個人情報を提供することになる

AIスコアを上げるためにはより多くの質問に答える必要があるため、その分どうしても多くの個人情報を入力しなくてはならないのです。

スコアアップのためにはプロフィールだけでなく、

・性格

・生活

・ファイナンス(お金)

などの質問に答える必要が。

質問の内容は、例えばファイナンスの項目なら「1万円以上の買い物をする時はどのような方法で支払うことが多いか」といったものがあり、そこまで重大な個人情報をさらすようなものではありません。

しかし人によっては、

「個人情報をたくさん入力させられるのは嫌だ」

「情報集めをしたいだけなのではないか」

などと不信感を持ってしまうかもしれませんし、この点はJ.Score(ジェイスコア)を利用するうえでのデメリットと言えるかもしれません。

J.Score(ジェイスコア)のAIスコア診断は、答えたくない質問に無理に答える必要はありませんし、たとえ800点をとっても審査落ちになる可能性はゼロにはなりません。

たくさんの質問に答えることがデメリットと感じるなら、答えたくない質問には答えないという手もあるでしょう。

また、入力した個人情報が悪用されるということはありませんから、この点は安心してください。

J.Score(ジェイスコア)まわりのQ&A

結局は、どんな人がJ.Score(ジェイスコア)の審査で有利になるのか? 審査は厳しいのか甘いのか? という点を知りたい人も多いと思います。

そんな、審査に臨むうえでの疑問について、最後に解決しておきましょう。

Q.審査で有利な人はどんな人ですか?

J.Score(ジェイスコア)を利用できる人の条件として「安定かつ継続」した収入がある人という項目があります。

このことから、就職や転職してまだ数ヶ月の人よりも、勤続年数が長い人の方が有利だと言えます。

まだ就職や転職したての人は、仕事が合わずに辞めてしまう可能性も考えられます。

しかし、勤続年数がある程度長ければ今後も継続した収入が見込めるとみなされ、審査に通る可能性が高くなるでしょう。

J.Score(ジェイスコア)の公式サイトには、「未来への投資」や「自分の夢や目標のために時間を買うこと」を応援したいという理念が書かれています。

借りたお金を娯楽費として使う人よりも、叶えたい夢のための自己投資をしたい人や、これからの成長が見込める人の方が審査に有利になると考えられます。

先ほど、未来への投資や自己投資のためにお金を使う人の方が審査に有利になりやすいとお話しました。

それはつまり、借りたお金を無駄にせず、未来のために「有意義に使える」ということ。

仮に、娯楽や欲求を満たすためにお金を使うのだとしても、それが将来の自分のエネルギーになる、つまり有意義に使える人の方が審査では有利でしょう。

そんな可能性も、AIによる審査で分析しているものと思われます。

Q. J.Score(ジェイスコア)の審査の難易度は?

J.Score(ジェイスコア)の審査では、基本的にAIスコアが600未満の場合には審査落ちしてしまいます。

最初にされる20個の質問に答えただけでAIスコアが600を超える人はあまり多くないと考えられるので、誰でも通過するような甘い審査ではないでしょう。

そのほか、信用情報に問題があったり、総量規制に引っ掛かったり、他社で借り入れが多すぎたりすると審査落ちの可能性が高いです。

しかし、これはJ.Score(ジェイスコア)に限ったことではありません。

一般的にどこの金融機関でもこのような状況の人は審査落ちしますから、J.Score(ジェイスコア)の審査が特別厳しいとまでは言えないでしょう。

基本的には、嘘をつかずに回答して算出されたAIスコアが600を超えていれば、現在や将来に関する情報は問題ないと判断されたと思ってよく、残る大きな問題は「過去」、すなわち信用情報にキズがないかということになります。

AIスコアと信用情報という2つの観点から、自分のステータスに磨きをかけ、できる限り高いAIスコアを叩き出したうえで審査に臨めば、そのぶん難易度は下げられるはずです。

スコアアップができるJ.Score(ジェイスコア)のそんなところも、これからの個人向け融資サービスを感じさせるポイントと言えるかもしれません。